De regeling van de investeringsaftrek is bedoeld om investeringen door ondernemers in bedrijfsmiddelen te bevorderen. Er zijn drie vormen van investeringsaftrek:

- kleinschaligheidsinvesteringsaftrek (KIA);

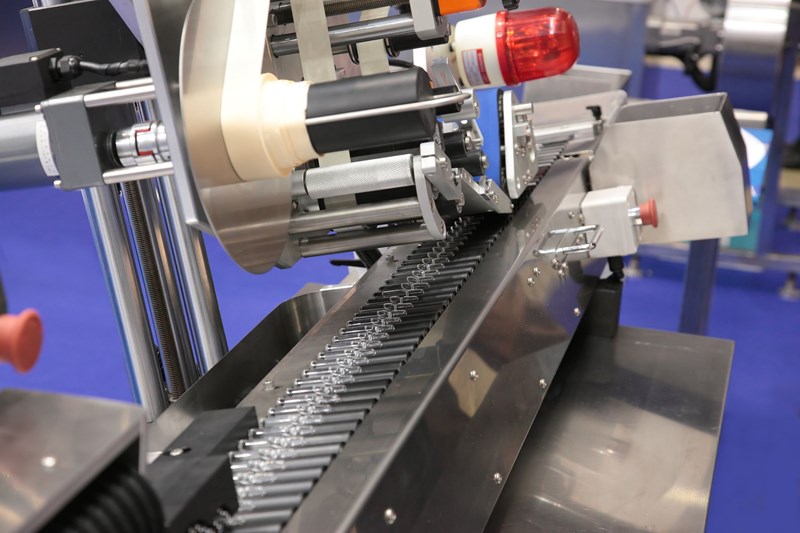

- energie-investeringsaftrek (EIA) en

- milieu-investeringsaftrek (MIA).

KIA

Voor investeringen in bedrijfsmiddelen kan KIA worden genoten indien het totale investeringsbedrag in 2019 ligt tussen € 2.300 en € 318.449. Er geldt een minimumbedrag per bedrijfsmiddel van € 450. Vanaf een investeringsbedrag van € 2.300 bedraagt de investeringsaftrek 28% van het investeringsbedrag. De maximale KIA bedraagt € 16.051. Dit bedrag wordt bereikt bij een investeringsbedrag tussen € 57.321 en € 106.150. Bij een hoger investeringsbedrag dan € 106.150 daalt de KIA met 7,56% van het meerdere, totdat deze nihil bedraagt bij een investeringsbedrag van € 318.449.

EIA

Het tarief van de EIA voor investeringen in energiebesparende bedrijfsmiddelen bedraagt in 2019 45% van het investeringsbedrag. De lijst met bedrijfsmiddelen die in aanmerking komen voor EIA is aangepast. Het maximale investeringsbedrag waarover aftrek wordt verleend bedraagt € 122 miljoen. Voor het recht op EIA moet het investeringsbedrag per bedrijfsmiddel ten minste € 2.500 bedragen. Een overzicht van de voor EIA kwalificerende bedrijfsmiddelen is te vinden op de website van de Rijksdienst voor ondernemend Nederland.

MIA

De tarieven van de MIA voor investeringen in bedrijfsmiddelen die zijn aangewezen als milieu-investeringen zijn niet gewijzigd. De lijst met bedrijfsmiddelen die in aanmerking komen voor MIA is wel aangepast. De MIA bedraagt voor investeringen:

- in categorie I 36,0%;

- in categorie II 27,0%;

- in categorie III 13,5%.

Voor het recht op MIA moet het investeringsbedrag per bedrijfsmiddel ten minste € 2.500 bedragen. Er geldt een maximumbedrag van € 25 miljoen waarover MIA wordt verleend.

Vamil

In aanvulling op de MIA geldt voor milieu-investeringen de Vamilregeling. Deze regeling staat vervroegde afschrijving toe op milieu-investeringen tot 75% van de aanschafwaarde. De resterende 25% moet regulier worden afgeschreven.

Een overzicht van de voor MIA/Vamil kwalificerende bedrijfsmiddelen is te vinden op de website van de Rijksdienst voor ondernemend Nederland.

T(024) 356 02 17

T(024) 356 02 17 secretariaat@tijssen-cs.nl

secretariaat@tijssen-cs.nl De Horst 10, 6581 TE Malden,

De Horst 10, 6581 TE Malden,